確定申告相談会

2005年02月09日

税理士法人FP総合研究所 塚本 和美

平成17年2月度セミナーは個別相談会という性格上、詳細なレポートは控えさせて頂きます。替わりに確定申告時期の検討事項について、塚本税理士に執筆して頂きました。

財産ドック 株式会社 運営事務局

確定申告時期の検討事項

今年ももう確定申告の受付がスタートしていますが、来年に納める税金を抑えるために、この確定申告時期に検討いただきたい項目についてまとめてみましたので、ご参考にしてください。

●減価償却の償却方法の見直し

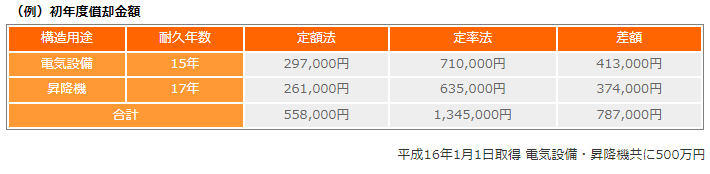

減価償却の償却方法は、特殊なものを除いて定額法と定率法の2つに大別されます。定額法は毎年一定額の減価償却費を計上する償却方法で、定率法は毎年期首簿価に償却率を乗じて減価償却費を計上しますので、初めのうちは償却費が高く、年々償却費は減少する償却方法です。所得が高く納税額が多くなっている方は定額法から定率法への変更を検討をしてみましょう。また、多額の繰越損失が残っておられる方は逆に定率法から定額法への変更を検討してみて下さい。

定率法も定額法も償却費として計上できるトータルは変わりませんが、早めに償却費を多く計上できる定率法を選択し、税金の支払いを抑えて投下資金を早く回収するほうが、将来の修繕等に備えることができよいのではないかと考えます。なお、平成17年から償却方法を変更する場合は、平成17年3月15日までに申請書を税務署長に提出する必要があります。

●青色申告の検討

青色申告で申告することにより、種々の税務上の特典が与えられます。白色で申告されている方は一度ご検討してみては如何でしょうか。なお、平成17年分から青色申告へ変更する場合には、平成17年3月15日までに申請書を税務署長に提出する必要があります。

〈特典〉青色申告特別控除・純損失の繰越控除・青色事業専従者給与の適用等

●青色事業専従者給与の見直し

日本の所得税の計算は超過累進税率を採用しており、所得が高くなるほど税率が上がる仕組みになっております。基本的に生計一親族への給与の支払いは経費としては認められていませんが、事業的規模で不動産賃貸業をされている青色申告者の特典として専従者への給与を経費に算入することが可能です。給与を支払うことにより所得分散が可能となりますので家族単位で節税ができているのかどうか再度見直しをしてみて下さい。

●消費税の簡易課税制度の選択

税制改正により、消費税の免税点が3,000万円から1,000万円まで引き下げられ、平成17年からは2年前(法人の場合は2期前)の課税売上高(駐車場収入・店舗家賃収入・事務所家賃収入など)が1,000万円を超えると消費税の申告・納税が必要になりました。この改正により多くの方が平成17年分から申告が必要になるものと思われます。消費税の計算は「本則課税」と「簡易課税」といずれかを選択して計算しますが、不動産賃貸業の場合、一般的に「簡易課税」により計算した方が納税額が少なくてすみます。簡易課税を選択するためには、改正により新たに消費税の申告が必要となった課税期間の末日(個人の場合は基本的に平成17年12月31日)までに税務署へ届出書を提出することが必要です。 ただし、簡易課税制度を選択すると2年間は継続しないと本則課税に戻ることができません。賃貸マンションやテナントビルを建築した場合には、本則課税で計算すると建築費に係る消費税が還付される場合があります。そのため、この2年間の事業計画も考慮に入れたうえで、本則課税か簡易課税かを選択していただければと思います。

税理士法人 FP総合研究所 税理士 塚本 和美

資産運用のご相談は

こちらから

財産ドック株式会社

〒604-8186

京都市中京区御池通烏丸東入梅屋町361-1 アーバネックス御池ビル東館3階

財産ドック事務局(京都ライフ本社内)

TEL075-256-8240

FAX075-344-4664

営業時間9:30~19:00 年中無休(盆・正月を除く)