相続税改正の動向

2011年07月14日

税理士法人FP総合研究所 松原 健司

7月11日、京都ライフ本社会議室にて開催されました財産ドック定例セミナーをレポートさせて頂きます。

今回は「相続税改正の動向」と題しまして、これからの相続税対策についてのお話をFP総合研究所 税理士 松原健司先生より頂戴いたしました。

相続税改正の動向と対策について

~平成23年度税制改正大綱より~

<相続税改正の動向>

◆相続税の基礎控除額については、現行法においては「5000万円+(1000万円×法定相続人数)」で計算され、課税割合は平成21年度で4.1%という低水準です。 改正案では「3000万円+(600万円×法定相続人数)」に設定し、目標を1.5倍に見据えています。

◆生命保険金等の非課税限度額については、相続人の生活安定という制度趣旨の徹底の必要性や他の金融商品との間の課税の中立性確保の要請を踏まえ、算定の基礎となる法定相続人の範囲を縮減することを改正案に入れています。

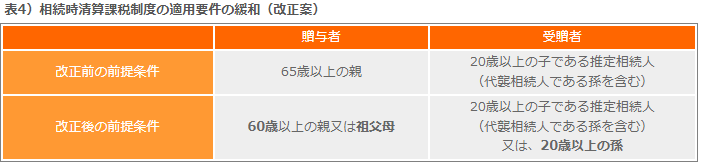

その他小規模宅地等の特例(表2)や相続税率、精算課税制度の適用要件の緩和(表3)や贈与税についての改正案(表4)を解説頂きました。

◆小規模宅地等についての課税価格の特例については、平成22年4月1日以後の相続から、相続人等が相続税の申告期限まで事業又は居住を継続しない宅地等を適用対象から除外することとなりました。

◆相続税率の改正については、税率が6段階から8段階へと変わり、最高税率が50%から55%に引き上げられることとされました。

◆相続時清算課税制度の適用要件については、親の年齢制限を65歳から60歳に引き下げ、贈与を受ける対象者に20歳以上の孫を含めることとされました。

<相続税の節税対策について>

相続税の節税対策の基本的項目としては、以下の3つの方法があります。

- 法定相続人の数を増やす(養子縁組等)

- 相続財産を減らす(贈与等)

- 相続財産の遺し方を考える(資産の組換)

贈与税の改正とこれからの節税対策について

<贈与税改正の動向>

今回の税制改正で贈与税の税率が引き下げられます。

表5)贈与税の速算表(課税価格×税率-控除額=贈与税率)

よって、今後は相続対策の中で贈与対策は非常に重要な地位を占めるようになることが予想されます。

しかしながら、せっかく贈与していたと思っていたものが認められないということが最近の税務調査では頻繁に見受けられます。そのようなことにならない為に、以下の点に注意し対策をする必要があります。

◆贈与税対策における注意点

- 受贈者に贈与を認識してもらう

- 受贈者が使える環境にする

- 資金移動を明確にする

- 親の印鑑等で管理をしない

- 贈与契約書を作成する

- 贈与税の申告書を提出する

<その他の節税対策について>

その他の節税対策としては、(1)親族に給与を支払う、(2)資産管理会社の活用などがあります。

(1)以下の要件を満たすと配偶者など親族へ支払う給与を経費にすることが出来ます(青色事業専従者給与)。

- 事業者が青色申告を選択していること

- 事業主と生計を一にする親族が専らその業務に従事していること

- 専従者である旨を税務署に届出をしていること

- 事業主の不動産賃貸業が事業的規模であること(5棟10室基準)

(2)資産管理会社を活用することにより所得をより分散させることができます。

さらに累進税率の緩和や給与所得で課税、相続財産が増加しないなどのメリットがあります。

今回の法案が成立となると、相続税対策の見直しは必須となり、相続税の概算を行い、対策の練り直しを行う必要があります。

また、相続時清算課税制度の適用要件の緩和により、これまで相続税に関係の無いと思っていた方も今後は相続税を支払う可能性がありますので、同様に試算しておくと安心です。

今回のセミナーはかなりボリュームのある内容でしたが、松原先生の分かりやすい解説により参加された方々は皆様聞き入っておられました。

財産ドックセミナーは毎月定例で開催しておりますので、ご興味をお持ち頂きましたオーナー様がいらっしゃいましたら、ぜひ最寄りの京都ライフまでお問い合わせくださいませ。

株式会社 京都ライフ 桂店

資産運用のご相談は

こちらから

財産ドック株式会社

〒604-8186

京都市中京区御池通烏丸東入梅屋町361-1 アーバネックス御池ビル東館3階

財産ドック事務局(京都ライフ本社内)

TEL075-256-8240

FAX075-344-4664

営業時間9:30~19:00 年中無休(盆・正月を除く)