今の節税対策・相続税対策で十分ですか?

2013年07月11日

税理士法人FP総合研究所 木田 高志

平成25年7月11日(金)に京都ライフ本社会議室にて、税理士法人FP総合研究所の木田高志先生にご講演頂きました財産ドックセミナーのレポートをさせて頂きます。 当日は、大きく6つの項目に分けた税金対策について「対策チェックシート」を用いながら、オーナー様ご自身でチェックしていき、十人十色、自分にあった節税・相続税対策を見出すべくスタートしました。

1.所得税、住民税

所得税・住民税は超過累進税率(最高50%)のため所得が高くなると適用される税率も高くなります。そこで高い税率から低い税率へ所得を移転すると節税につながります。

所得税・住民税を下げるためには、所得を1人に固めず分散することが大切であり、具体的な方法として、青色事業専従者給与の支給の活用があります。一定の条件を満たしていれば配偶者など親族へ支払う給与を経費にすることができます。

【青色事業専従者給与の条件】

- 事業主が青色申告を選択していること

- 事業主と生計を一にする親族が専らその業務に従事していること

- 専従者であることについて税務署へ届出をしていること

- 事業主の不動産賃貸業が事業的規模であること(5棟10室基準)

- アパートの場合・・・独立した室数が10室以上

- 貸家の場合...概ね5棟以上

2.法人【不動産管理会社】の設立と活用

法人は活用次第で所得税及び相続税において大きな対策効果を生みます。

会社活用のメリット

- 法人税は下げる方向で動いている

- 会社法改正により資本金1円以上、役員・株主も1人から設立できる

- 所得分散が可能(下図参照)

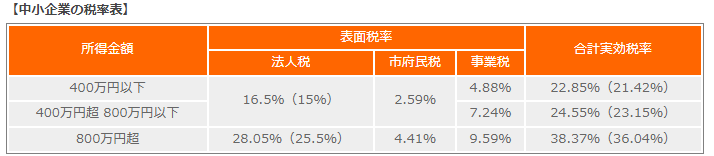

- 注1)上記税率表中の()は平成27年4月1日以後開始事業年度の税率になります。

- 注2)中小法人とは資本金1億円以下の法人をいいます。

- 注3)現行税率は復興増税を含んでいます。

【法人税率の推移】

3.消費税

消費税の基本的な仕組みを理解するうえで、何が消費税の課税対象となるのか、またその取引が課税売上なのか非課税売上なのかを判定する必要があります。基準期間(又は特定期間)における課税売上高の判定や課税売上割合を計算するうえでも重要になります。

【消費税の課税対象となるもの】

消費税は国内において事業として対価を得て行う試算の譲渡・貸付・役務の提供等に対して課税されます。よって個人の場合には事業として行ったものではない取引(例えば自宅の売却等)などは消費税の課税対象とはなりません。

◆基準期間の考え方 ~原則的な考え方~

◆消費税の税率改正と経過措置について

4.相続税

平成27年1月1日以後相続発生分より、相続税の基礎控除額が現行の5,000万円+1,000万円×法定相続人の数から3,000万円+600万円×法定相続人の数となります。このことで課税対象者は現在の約2倍となるようです。また、相続税の税率も引き上げられます。

マンション建築において、自己資金で建築するよりも借入金で建築する方が相続税対策になると思っている方がよくおられますが、どちらも差異はありません。

例えば現金1億円をもっていても、借入れた1億円をもっていても相続税評価額において同じく1億円と評価されます。しかし賃貸マンションを1億円で建築した場合は「建物」は固定資産税評価額で評価され(建築費の50~60%程度)、さらに貸家になるため借家権(30%)を減額され、結果相続税評価額は約3,500万円となります。

賃貸マンションや貸家の土地及び家屋の評価を行うに当たり、計算上「賃貸割合」というものを乗じて計算することになります。

この「賃貸割合」とは入居率のことをいい、結果として入居率が相続税評価額に影響を与えるということになります。

すなわち現在の相続税の計算方法では入居率が悪いと評価は下がりません。入居率を上げることが結果として相続税評価を引き下げることとなります。またサブリース契約(一括借上契約)を行うと、賃貸割合は常に100%になります。

5.贈与税

今回の税制改正で贈与税の税率が引き下げられます。今後は相続対策のなかで贈与対策は非常に重要な地位を占めるようになることが予想されます。

しかしながらせっかく贈与していたと思っていたものが認められないということが最近の税務調査では頻繁に見受けられます。そのようなことにならないためにも下記の点に注意して贈与の対策をする必要があります。

- (1)本来の贈与の要件を満たす

- 1)受贈者に贈与を認識してもらう

未成年者の場合には親権者である親が認識する必要あり - 2)受贈者が使える環境にする

使えないお金はあげていないと判断されます - (2)将来の課税庁との争いをなくすため形式的な部分を満たす

- 3)資金移動を明確にする

預金を移動させ明確に贈与の事実を残す - 4)親の印鑑等で管理をしない

親が管理をしていたと判断されます - 5)贈与契約書を作成する

贈与は口頭でも成立しますが将来明確にするために作成しましょう - 6)贈与税の申告書を提出する

贈与を成立させる絶対要件ではないですが、一つの証拠にはなります

6.相続対策

相続対策には、3つの柱があります。

(1)遺産分割対策・・・相続税がかからない人も行う必要あり!

◆スムーズな遺産分割のために早めの対策を!

- 遺言書

- 生命保険金

- 生前贈与など

(2)納税資金対策

(3)節税対策

◆できる限り次の世代に財産を多く遺すため早めの対策を!

遺産分割の争いが行われているのは相続財産1億円以下で全体の87%を占めています。相続税が課税されていなくても、遺産分割の争いを防ぐための相続対策は必要です。遺産分割対策は早期に行えば争いを防ぐことができます。遺言書の活用や生命保険の活用、また養子縁組による節税効果などもあります。

養子縁組をすることで相続税の課税の回収を1回減らすことができます。相続の回数を減らせば、次の世代の残せる財産は多くなります。また、養子縁組をしても、養子前の親との相続関係には全く影響を与えません。

財産ドックの定例セミナーでは専門分野の先生方をお招きして、毎回異なったテーマで講演をしていただき、オーナー様の資産運用最良化を目指しております。

当セミナーにご興味のある方がいらっしゃいましたら是非最寄りの営業所もしくは財産ドック事務局までお気軽にお問合せ下さい。

株式会社 京都ライフ 企画管理部南営業所